Phát triển tài chính tiêu dùng để hạn chế tín dụng đen

Cập nhật lúc: 25/03/2019, 12:33

Cập nhật lúc: 25/03/2019, 12:33

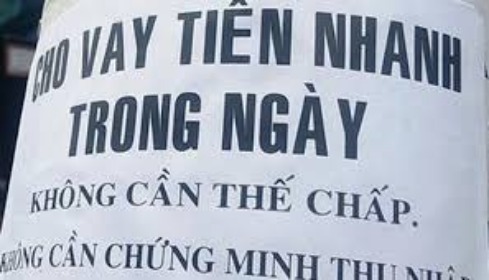

“Cho vay tiền nhanh”, “hỗ trợ tài chính, cho vay trả góp”, “alo là có tiền”… là những lời mời cho vay tiền xuất hiện dày đặc trên các bức tường, cột điện hay gốc cây tại Hà Nội mà các đầu mối “tín dụng đen” sử dụng để tiếp cận với những người có nhu cầu vay.

Trong vai một người làm kinh doanh đang gặp khó khăn, anh T. tìm đến những lời giới thiệu cho vay hỗ trợ tài chính tại phố Tây Sơn (quận Đống Đa, Hà Nội). Giới thiệu là công ty tài chính cho vay trả góp, cho vay theo đăng ký xe…, trên thực tế, hầu hết đầu mối anh liên hệ qua điện thoại đều là các cửa hàng cầm đồ khu vực lân cận.

“Cầm đồ lãi suất thấp, nhanh gọn”, anh T. gọi theo số điện thoại bên dưới để hỏi vay 20 triệu đồng. Tuy nhiên, lãi suất mà lời quảng cáo này nói là thấp lại không hề thấp chút nào.

Khi biết anh T. là người làm ăn đang thiếu vốn, đầu mối này cho biết chỉ cần anh có giấy tờ tùy thân gồm CMND, giấy phép lái xe và địa chỉ nhà cũng như cửa hàng đang kinh doanh là sẽ cho anh vay tiền.

Tuy nhiên, mức lãi suất thấp mà người này đưa ra lên tới 9.000 đồng/triệu/ngày, và nếu anh trả tiền sớm, vẫn phải chịu lãi suất như vay 30 ngày.

Với 20 triệu đồng, mỗi tháng anh sẽ phải chịu thêm 5,4 triệu đồng tiền lãi, tương đương lãi suất lên tới 27%/tháng (Quy ra lãi suất năm: 324%/năm). Đầu mối này cũng không quên khẳng định với hồ sơ của anh, lãi suất 9.000 đồng/triệu/ngày là rẻ nhất thị trường.

Một loại hình cho vay “tín dụng đen” phổ biến khác được các đầu mối cung cấp với tên gọi “cho vay trả góp” nhưng thực chất là một hình thức “bốc họ”.

Khi anh đề nghị vay 20 triệu đồng, đầu mối này yêu cầu anh qua cửa hàng trên đường Láng (quận Đống Đa) để giao dịch và nói rõ điều khoản.

Theo đó, đầu mối này cho biết, khách hàng chỉ cần cung cấp thông tin cá nhân để cửa hàng xác nhận, nếu đạt yêu cầu sẽ được vay ngay lập tức. Tuy nhiên, “vay trả góp” ở đây lại được đầu mối vận hành theo cách yêu cầu anh trả tiền hàng ngày.

Với 20 triệu đồng, anh chỉ được giải ngân 16 triệu đồng, và mỗi ngày phải có nghĩa vụ trả lại 400.000 đồng, trong 50 ngày. Nếu chậm một ngày, anh sẽ phải đóng thêm 100.000 đồng và nếu chậm quá 3 ngày, cửa hàng sẽ cho người đến tận nhà đòi tiền.Tính ra, lãi suất của loại hình “vay trả góp” kiểu này cũng lên tới 25 - 30%/tháng (Quy ra lãi suất năm: 360%/năm).

Với thủ tục giải ngân nhanh gọn, trong quá trình đi vay tiền, anh T. nhận ra nhu cầu vay với các khoản tiền nhỏ từ 10 - 100 triệu đồng trên thị trường hiện nay là rất lớn.

Chỉ trong vòng chưa tới 30 phút ngồi tại một cửa hàng trên đường Láng, anh đã gặp không dưới 10 người tới đây. Một số người tới để hỏi vay tiền như anh nhưng phần lớn là đến để trả lãi.

Một người đàn ông tên Phạm Minh Thắng (Cầu Giấy, Hà Nội) cho biết, do thu nhập hàng tháng quá thấp mà công việc kinh doanh lại đang gặp khó khăn nên anh không thể làm hồ sơ để vay vốn ngân hàng, buộc anh phải tìm đến “tín dụng đen”.

Anh Thắng cũng cho biết thêm, nhiều bạn bè anh khi có nhu cầu những khoản tiền gấp đều không thể ra ngân hàng vay và phải tìm đến những khoản vay “nóng” với lãi suất cắt cổ này.

Anh Thắng cũng cho biết thêm, nhiều bạn bè anh khi có nhu cầu những khoản tiền gấp đều không thể ra ngân hàng vay và phải tìm đến những khoản vay “nóng” với lãi suất cắt cổ này.Theo các chuyên gia, bên cạnh việc đẩy mạnh công tác triệt phá các đường dây cho vay nặng lãi, “tín dụng đen” như thời gian qua, cần quan tâm đặc biệt đến các kênh tín dụng chính thức từ ngân hàng cho tới các công ty tài chính và tổ chức tài chính vi mô.

Theo Phó Vụ trưởng Vụ Kinh tế tổng hợp (Ban Kinh tế Trung ương), TS Trần Kim Anh, cần mở rộng mạng lưới hoạt động của các công ty tài chính ở địa bàn có mạng lưới hoạt động ngân hàng chưa tương xứng với nhu cầu tiếp cận tín dụng, dịch vụ ngân hàng của người dân, nhất là những địa bàn đang là điểm nóng về “tín dụng đen” hiện nay để tăng khả năng tiếp cận vốn tín dụng của người dân.

Ngoài ra, theo TS. Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV, dù dư địa rất lớn nhưng tín dụng tiêu dùng tại Việt Nam chưa phát triển đúng với tiềm năng. Nguyên nhân bởi nhận thức chưa đúng và đủ về hình thức vay này; chưa kể sản phẩm dịch vụ tín dụng tiêu dùng cũng chưa đa dạng. Trong khi đó, thủ tục còn phức tạp, thủ công.

Ông Lực cũng khẳng định trong khi các quốc gia phát triển, tín dụng tiêu dùng hỗ trợ tới hàng chục loại hình cho vay khác nhau thì các công ty tài chính mới chỉ đáp ứng được một phần, tập trung chủ yếu trong việc cho vay trả góp sản phẩm điện tử, xe cộ, hoặc tiền mặt…

“Nếu người cần tiền để lo cho con đi học, đủ điều kiện có thể được công ty tài chính cho vay, người cần làm ma chay, hiếu hỉ cần tiền có thể vay công ty tài chính… khi mọi nhu cầu tiêu dùng cơ bản của người vay được đáp ứng hợp pháp thì sẽ không còn tín dụng đen”, ông Lực nói.

Đồng quan điểm, ông Phạm Xuân Hòe, Phó Viện trưởng Viện Chiến lược NHNN cho rằng, vay tiền ngân hàng thì yên tâm về mặt thủ tục pháp lý nhưng ngân hàng lại không thể cung cấp các gói vay cực nhỏ, chỉ 1 - 2 triệu đồng (thực tế các công ty tài chính cũng không đáp ứng được khoản vay này).

“Lãi suất vay tiêu dùng của ngân hàng không hề thấp so với các công ty tài chính, thủ tục phức tạp, còn các công ty tài chính lại có thủ tục nhanh gọn, hệ thống bán lẻ rộng, dễ tiếp cận và đáp ứng được nhu cầu vay nhanh của người dân, tại sao không để mở cho phát triển”, vị chuyên gia nhận định.

Tuy nhiên, ông Hòe cho rằng, để mở không có nghĩa là muốn làm gì thì làm, mà các công ty tài chính vẫn phải tuân thủ những quy định về tín dụng của Ngân hàng Nhà nước. Đặc biệt, cũng nên có một quy định đặc thù với loại hình cho tín dụng tiêu dùng không nên áp quy tắc cho vay của tín dụng ngân hàng vào.

“Khách hàng của công ty tài chính là nhóm đối tượng dưới chuẩn cấp tín dụng của ngân hàng, đồng thời, cung cấp các khoản vay nhỏ, không tài sản đảm bảo... thủ tục lại đơn giản, nhanh chóng nên không thể yêu cầu các công ty này vận hành theo quy định như của ngân hàng thương mại được. Tuy nhiên, phải có kiểm soát”, ông Hòe cho hay.

06:00, 25/03/2019

21:31, 22/03/2019

06:01, 18/03/2019