Chứng khoán: Rủi ro giảm điểm hiện hữu, hạn chế mua đuổi

Cập nhật lúc: 08/05/2023, 13:51

Cập nhật lúc: 08/05/2023, 13:51

Thị trường đã mất kênh tăng giá và đang trong trạng thái tích lũy. Nhìn lại quá trình điều chỉnh của VN-Index từ 1.080 điểm xuống 1.030 - 1.040 điểm, thanh khoản thị trường liên tục giảm, dù có thông tin hỗ trợ là các chính sách thúc đẩy tăng trưởng kinh tế, tín dụng, tháo gỡ khó khăn cho thị trường bất động sản, trái phiếu doanh nghiệp…

Dưới góc nhìn kỹ thuật, chỉ số VN-Index tiếp tục có một tuần đóng nến nằm dưới đường MA10. Dòng tiền giai đoạn này phân hoá rõ rệt. Sự suy yếu của nhóm cổ phiếu vốn hóa lớn, khác hoàn toàn với sự hưng phấn ở một số nhóm cổ phiếu vừa và nhỏ. Các blue-chips suy yếu dẫn tới thị trường mất điểm tựa dẫn dắt và biến động khó lường. Dòng tiền trên thị trường cũng luân chuyển nhanh giữa các nhóm cổ phiếu cho thấy chiều hướng ưu tiên giao dịch đầu cơ ngắn hạn của nhà đầu tư.

Dòng tiền lớn vẫn tiếp tục thờ ơ với thị trường. Chỉ trong 2 phiên, khối ngoại đã bán ròng 489 tỷ đồng, trong khi đó tự doanh cũng bán ròng 407 tỷ đồng chỉ riêng phiên giao dịch ngày thứ 6.

Với trạng thái vận động đi ngang kéo dài của thị trường, VN-Index cần có một số phiên điều chỉnh mạnh để mở ra sự nhìn nhận cơ hội của nhà đầu tư và kích hoạt dòng tiền tham gia. Chính sự dè chừng của nhà đầu tư cho thấy thị trường chưa có mức giá đủ hấp dẫn để họ đánh đổi rủi ro, tăng cường giải ngân vào cổ phiếu.

Thị trường thế giới đang diễn biến khó lường

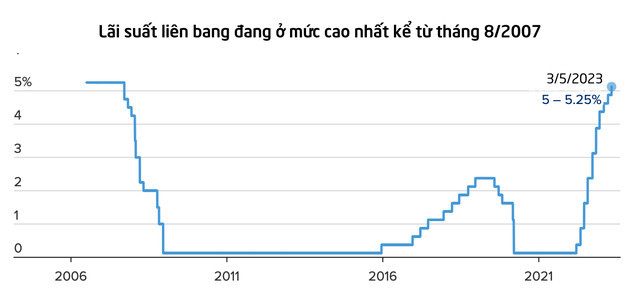

Sau cuộc họp kéo dài 2 ngày đầu tháng 5, Cục Dự trữ Liên bang Mỹ (FED) đã quyết định tăng lãi suất điều hành thêm 0,25 điểm phần trăm, đánh dấu lần tăng lãi suất thứ 10 liên tiếp và đưa mặt bằng lãi suất điều hành của nền kinh tế số một thế giới lên khoảng 5 - 5,25%. Đây có thể vẫn chưa phải là đợt tăng lãi suất cuối cùng của FED trong năm nay, đặc biệt khi số liệu việc làm tháng 4 của Mỹ tích cực hơn dự báo. Cụ thể, nền kinh tế nước Mỹ đã tạo ra thêm 253.000 việc làm trong tháng 4, cao hơn dự báo 180.000 việc làm mới.

Tỷ lệ thất nghiệp giảm xuống 3,4%, thấp hơn dự báo 3,6% và là mức thấp nhất kể từ năm 1969. Đây là thông tin tích cực cho nền kinh tế và xã hội của Mỹ nhưng lại không mấy tích cực cho thị trường chứng khoán. Thêm một lí do để FED tiếp tục tăng lãi suất, các phát biểu của chủ tịch FED, ông Powell vẫn khá "diều hâu" khi cho rằng nền kinh tế và hệ thống ngân hàng Mỹ vẫn đủ khoẻ mạnh để chịu đựng thêm ít nhất 1 lần tăng lãi suất nữa.

Việc FED tăng 0,25 điểm lãi suất đầu tháng 5 này đã được dự báo từ trước. Tuy nhiên, điều quan trọng hơn nữa là FED sẽ duy trì mức lãi suất cao thế này trong bao lâu?

Quá trình bình ổn lãi suất thường sẽ kéo dài khoảng 6 tháng, tức sẽ có một khoảng thời gian tương đối dài duy trì mức lãi suất 5 - 5,25% (hoặc có thể hơn) mà theo chủ tịch Powell thì kỳ vọng từ giờ đến cuối năm 2023.

Môi trường lãi suất cao kéo dài là môi trường khó khăn cho toàn bộ hoạt động sản xuất kinh doanh, 4 tháng qua có 4 ngân hàng lớn trên thế giới phá sản, bị các ngân hàng lớn hơn thâu tóm, thì trong 3 - 6 tháng tới sẽ là những tháng khó dự báo nhất, vì lúc này những tác động mạnh mẽ nhất của lãi suất neo cao sẽ phản ánh vào doanh nghiệp.

Tháng 5 là tháng khó dự đoán, vì đoạn này mới bắt đầu có nhiều doanh nghiệp điêu đứng, bị ảnh hưởng bởi lãi suất. Đây là sự vận động đào thải tự nhiên của thị trường, là quá trình phân chia lại tài sản. Riêng thị trường chứng khoán Việt Nam còn có thêm rủi ro của 93.139 tỷ đồng trái phiếu doanh nghiệp riêng lẻ đáo hạn trong quý II/2023 này.

Rủi ro giảm điểm vẫn hiện hữu khi chỉ số VN-Index vẫn nằm dưới các đường MA, đường MACD ngày chưa có dấu hiệu cắt lên cũng cho thấy xu hướng thiên về giảm điểm. Nhà đầu tư được khuyến nghị giữ tỉ trọng cổ phiếu ở mức thấp, hạn chế mua đuổi những mã tăng nóng trong phiên. Giai đoạn thị trường đảo chiều dài hạn không còn xa, nhà đầu tư tránh tình trạng bị rơi rớt vốn hoặc chôn vốn trong những giai đoạn khó khăn này làm bỏ lỡ đi những cơ hội lớn ở phía sau./.

Nguồn: https://reatimes.vn/rui-ro-giam-diem-hien-huu-han-che-mua-duoi-20201224000019360.html

19:53, 07/05/2023

09:45, 23/04/2023

18:18, 10/04/2023

14:11, 04/04/2023