Các thương vụ bạc tỷ mua bán sáp nhập bùng nổ nhất khi nào?

Cập nhật lúc: 23/10/2019, 07:20

Cập nhật lúc: 23/10/2019, 07:20

Hoạt động mua bán và sáp nhập doanh nghiệp (M&A) đã có từ lâu, nhưng chỉ những năm gần đây Việt Nam mới có sự tăng trưởng mạnh mẽ để tiếp cận quy mô thị trường của các quốc gia trong khu vực. Xét về quy mô thương vụ, thị trường Việt Nam vẫn chủ yếu là các giao dịch nhỏ chiếm tới trên 90% về số lượng. Trong đó, nhà đầu tư nước ngoài tiếp tục đóng vai trò quan trọng với các thương vụ quy mô vừa và lớn. Tỷ trọng các thương vụ ở quy mô này đang có xu hướng gia tăng trong một vài năm. Ở Việt Nam, hoạt động M&A chỉ như là sự khởi đầu so với thế giới.

Hoạt động mua bán và sáp nhập doanh nghiệp ở Việt Nam có thể phân ra thành 3 giai đoạn, cụ thể:

Giai đoạn từ 1986 đến trước 2005

Đây là giai đoạn khai mở của hoạt động M&A tại Việt Nam khi khung pháp lý cho hoạt động này chưa có nên rất ít thương vụ được thực hiện, chủ yếu là các công ty nước ngoài thâu tóm doanh nghiệp (DN) thông qua liên doanh, liên kết.

Nổi tiếng nhất phải kể đến vụ Unilever mua hãng kem đánh răng P/S và Colgate Palmolive thôn tính kem đánh răng Dạ Lan. Mặc dù rất cố gắng nhưng thương vụ năm 1995 trị giá 3 triệu USD khi Dạ Lan bán mình cho Colgate Palmolive đã gây nuối tiếc cho rất nhiều người.

Cùng năm này, tập đoàn đa quốc gia Unilever đã đàm phán để được nhượng quyền sở hữu thương hiệu kem đánh răng P/S với mức giá nhượng quyền vô cùng hấp dẫn vào thời điểm đó là 5 triệu USD. Nhưng chỉ sau vài năm liên doanh, nhãn hiệu kem đánh răng Việt Nam - P/S hoàn toàn rơi vào tay các công ty 100% vốn nước ngoài.

Giai đoạn từ 2005 đến 2013

Đây có thể coi là giai đoạn hình thành thị trường M&A tại Việt Nam với một làn sóng khá mạnh mẽ. Các thương vụ M&A tại việt Nam tăng cả về số lượng và giá trị. Các văn bản pháp lý được ban hành đã tạo khuôn khổ pháp lý cho việc mua bán, chuyển nhượng vốn góp.

Số thương vụ M&A diễn ra trong năm 2005 khá ít chỉ vào khoảng 18 thương vụ. Đặc biệt từ năm 2007, số vụ mua bán, sáp nhập doanh nghiệp đã gia tăng mạnh cả về số lượng và quy mô, 108 thương vụ, gắn liền với sự kiện ngày 7/11/2006 Việt Nam gia nhập WTO.

Hoạt động M&A diễn ra sôi nổi ở nhiều lĩnh vực khác nhau như tài chính, ngân hàng, chứng khoán, bảo hiểm, phân phối… M&A trong ngành hàng tiêu dùng cũng tăng mạnh với tổng giá trị giao dịch lên đến 1 tỷ USD/năm, chiếm 25% tổng giá trị tại Việt Nam.

Tiêu biểu như, Highlands Coffee bán cho Jollibee - Tập đoàn đến từ Philippines đã chi ra 25 triệu USD để mua lại 49% bộ phận kinh doanh Việt Nam và 60% bộ phận kinh doanh tại Hong Kong (Trung Quốc) của tập đoàn VTI do doanh nhân David Thái sở hữu.

Năm 2010, Công ty Hàng gia dụng quốc tế (ICP) – Công ty sở hữu thương hiệu X-Men bán đến 85% cổ phần trong Công ty cho Marico, một đối tác đến từ Ấn Độ.

Năm 2011, Diana bán 95% cổ phần cho đối tác Nhật Bản là Unicharm với mức giá 194 triệu USD (gần 4.000 tỷ đồng).

Với bất động sản, chính những khó khăn từ năm 2010-2012 khiến cho M&A trong lĩnh vực này diễn ra sôi động và đa dạng, bao gồm cả chuyển nhượng dự án, tòa nhà văn phòng và khu nghỉ dưỡng. Các thương vụ thâu tóm trên sàn chứng khoán cũng đã xuất hiện. Ngoài ra, M&A chính thức trở thành kênh thu hút vốn đầu tư nước ngoài.

Giai đoạn từ 2014 đến nay

Giai đoạn này chứng kiến sự phục hồi của M&A sau khi sụt giảm hơn 50% giá trị năm 2013. Khung pháp lý cho hoạt động này tiếp tục được cải thiện nhờ việc sửa đổi một số luật góp phần khuyến khích nhà đầu tư nước ngoài đầu tư vào các DN nội.

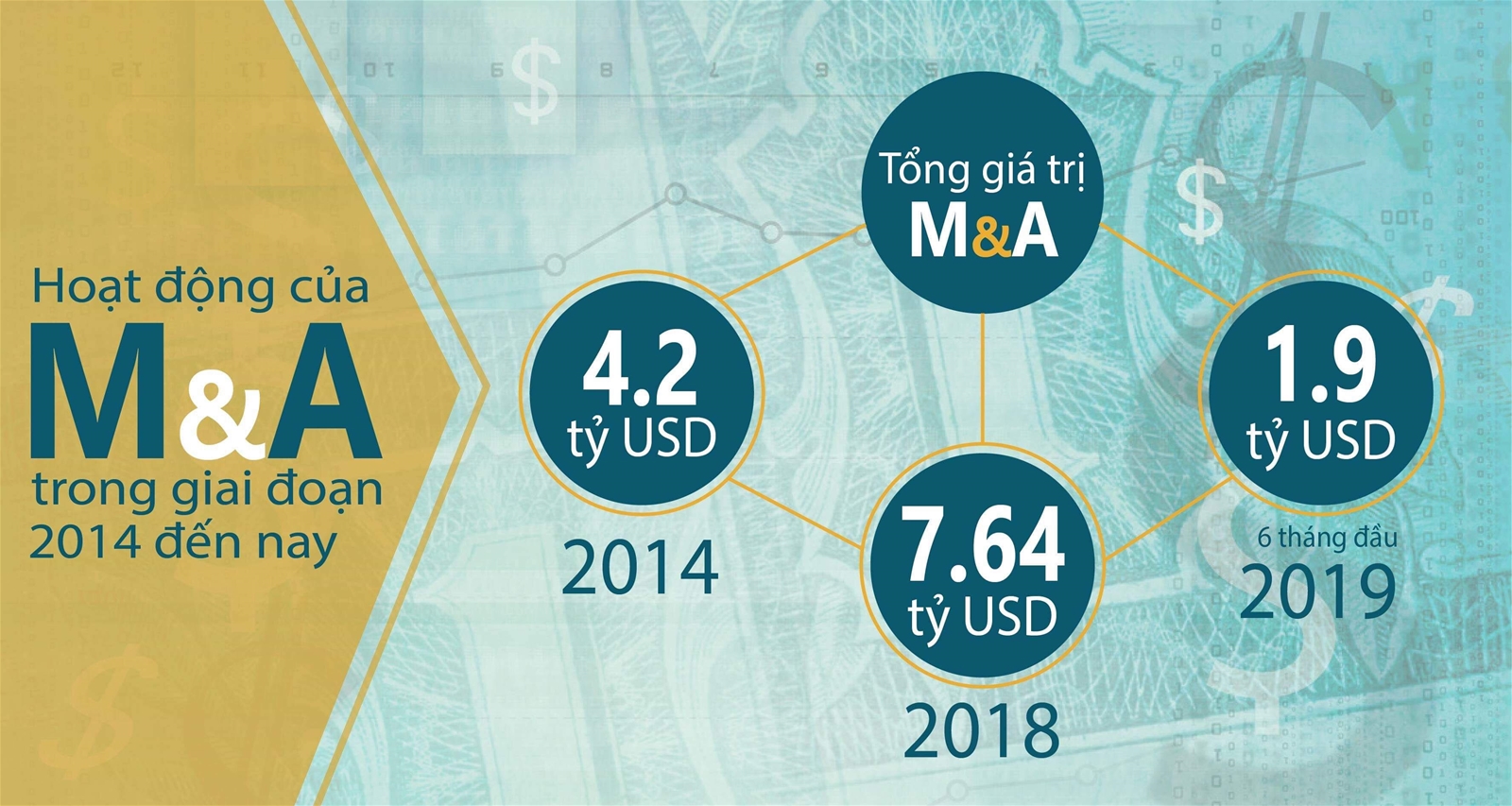

Theo thống kê của Trung tâm nghiên cứu Đầu tư và Mua bán sáp nhập, Việt Nam có 313 vụ M&A trong năm 2014, với giá trị lên đến 4,2 tỷ USD. Đến năm 2018, tổng giá trị M&A đạt 7,64 tỷ USD, bằng 74,9% so với năm 2017.

Trong 6 tháng đầu năm 2019, tổng giá trị các thương vụ M&A được công bố tại Việt Nam chỉ đạt 1,9 tỷ (bằng 53% cùng kỳ năm 2018, 3,55 tỷ USD). Bên cạnh đó, theo một thống kê của Cục Đầu tư nước ngoài, giá trị nhà đầu tư nước ngoài mua lại cổ phần trong nước đạt 2,64 tỷ USD.

Ngành bán lẻ dẫn đầu về M&A giai đoạn này với thương vụ tiêu biểu là tháng 1/2015, Central Group nổi đình nổi đám với thương vụ thông qua Power Buy mua lại 49% cổ phần ở Công ty Đầu tư Phát triển Công nghệ và Giải pháp mới NKT (NKT) - đơn vị sở hữu Điện máy Nguyễn Kim.

Tháng 7/2015, Kinh Đô đã chính thức công bố việc gia nhập Mondelēz International – Tập đoàn đa quốc gia Mondelez (Hoa Kỳ) với giá 370 triệu USD năm 2015.

Nếu năm 2016 là năm lên ngôi của bán lẻ với các thương vụ mua lại các chuỗi phân phối, thì trong giai đoạn 7/2018 – 9/2019, các công ty hoạt động đa ngành (19,67%), bất động sản – xây dựng (19,98%) và ngành sản xuất hàng tiêu dùng (10,53%) tiếp tục là hai ngành dẫn đầu trong hoạt động đầu tư và M&A tại Việt nam.

M&A tại Việt Nam không chỉ có "màu hồng" một phần do nó có những trở ngại và khó khăn. Theo ông Lê Trọng Minh, Tổng biên tập báo Đầu tư, Trưởng ban tổ chức Diễn đàn M&A Việt Nam 2019, để thị trường bứt phá đòi hỏi Chính phủ và các bên liên quan phải có sự quyết tâm và thay đổi mạnh mẽ nhằm cải thiện hơn nữa môi trường đầu tư – kinh doanh, khơi thông dòng vốn chảy trong nước và quốc tế vào lĩnh vực M&A.

“Vẫn còn đó những thách thức phải đối mặt đến từ các yếu tố khách quan cũng như nội tại nền kinh tế Việt Nam. Đó là sự thay đổi chính sách thương mại quốc tế của Mỹ, Trung Quốc. Hay như các trở ngại từ cổ phần hóa, thoái vốn doanh nghiệp nhà nước, chất lượng doanh nghiệp và quy mô nền kinh tế chưa đủ hấp dẫn, những rào cản chính sách còn chưa được khơi thông của nền kinh tế Việt Nam”, ông Minh nhận định.

Ngoài ra, kết quả khảo sát của Nhóm nghiên cứu MAF và Trung tâm nghiên cứu Đầu tư và Mua bán sáp nhập (CMAC) cũng cho thấy các yếu tố trở ngại lớn nhất như: Tỷ lệ sở hữu cổ phần nhà nước đang quá lớn (85%); báo cáo tài chính và công bố thông tin chưa minh bạch (80%); định giá quá cao (76%) và thời gian thực hiện thương vụ quá dài (75%).

Ngoài ra, M&A tại Việt Nam gặp trở ngại còn do yếu tố văn hóa và sự thay đổi, không có nhiều cơ hội chất lượng, khó tiếp cận doanh nghiệp, yếu tố ngoại ngữ.

Một điểm đáng chú ý là 8/8 yếu tố này là liên quan đến nhà nước và doanh nghiệp nhà nước, 6/8 yếu tố này liên quan đến khu vực doanh nghiệp tư nhân. Điều này cũng làm cho các nhà hoạch định và thực thi chính sách, các nhà quản lý doanh nghiệp, các chủ doanh nghiệp Việt Nam cần suy nghĩ và tìm giải pháp để giải phóng các rào cản này.

Tỷ lệ muốn nắm giữ cổ phần của các doanh nghiệp Việt Nam còn ở mức cao

Ngoài các công ty nhà nước cổ phần hóa, nơi cổ đông nhà nước vẫn muốn nắm giữ và thoái từng phần hoặc do Nhà nước chưa thực hiện kế hoạch thoái vốn; nhiều công ty tư nhân lớn vẫn chưa thoát khỏi tâm lý không muốn bán hết doanh nghiệp. Trong khi hiện các nhà đầu tư nước ngoài muốn nắm tỷ lệ chi phối để có thể chủ động trong các hoạt động kinh doanh. Tỷ lệ vốn nhà nước trong Phương án cổ phần hóa doanh nghiệp Nhà nước còn cao dẫn đến giảm sức hút đối với các nhà đầu tư mua cổ phần, ảnh hưởng đến thành công của việc cổ phần hóa.

Báo cáo tài chính và công bố thông tin chưa minh bạch

Đây là vấn đề lớn nhất ảnh hưởng đến thu hút vốn ngoại. Hiện nay nhiều doanh nghiệp Việt Nam vẫn còn hình thức kế toán hai sổ, điều này làm cho các nhà đầu tư e ngại về tính chính xác của các con số tài chính.Ngoài ra, việc tiếp cận thông tin về đối tượng tiềm năng cũng khá khó khăn cho các nhà đầu tư nước ngoài.

Thông tin tài chính của nhiều doanh nghiệp nhà nước và doanh nghiệp cổ phần hóa chưa được công bố minh bạch, hoặc công bố trên website của doanh nghiệp với thông tin không được cập nhật.

Định giá quá cao

Theo đánh giá của nhiều nhà đầu tư nước ngoài, các doanh nghiệp Việt nam định giá quá cao khi bán hoặc kêu gọi vốn doanh nghiệp, điều đó ảnh hưởng khá quan trọng đến sự thành công của thương vụ khi hai bên không thống nhất được giá.

Năm 2018, một số thương vụ thoái vốn doanh nghiệp nhà nước đã không thành công, ngoài yếu tố chất lượng doanh nghiệp, yếu tố định giá quá cao cũng là nguyên nhân quan trọng.

Trong lĩnh vực bất động sản, cùng với nhu cầu gia tăng trong khi nguồn cung hạn chế, chi phí để thực hiện các giao dịch chuyển nhượng bất động sản tại Việt nam đang ngày càng đắt đỏ hơn với mức định giá cao hơn 50 - 70% so với giai đoạn trước.

Thời gian thực hiện thương vụ

Nhà đầu tư phải mất tương đối nhiều thời gian để thực hiện thương vụ. Trong đó, thời gian chính là tìm hiểu thông tin, rà soát đặc biệt và trao đổi thông tin với đối tác.

Về phía doanh nghiệp nhà nước, quá trình cổ phần hóa và thoái vốn cần có nhiều thời gian để xử lý vướng mắc về tài chính, đất đai, lao động trong giai đoạn trước cổ phần hóa làm kéo dài thời gian thực hiện cổ phần hóa. Đặc biệt là vấn đề xác lập hồ sơ pháp lý đất đai do Ủy ban nhân dân địa phương thực hiện chậm, kéo dài thời gian hơn so với quy định dẫn đến các doanh nghiệp phải điều chỉnh tiến độ cổ phần hóa.

Do đó, các doanh nghiệp và nhà đầu tư để thành công trong các thương vụ M&A cũng cần phải tự thay đổi mình để phù hợp với tình hình thực tế.

10:45, 30/09/2019

21:00, 08/08/2019

15:00, 29/07/2019