Áp lực đáo hạn trái phiếu doanh nghiệp giảm dần?

Cập nhật lúc: 16/12/2022, 17:15

Cập nhật lúc: 16/12/2022, 17:15

Những tín hiệu mừng

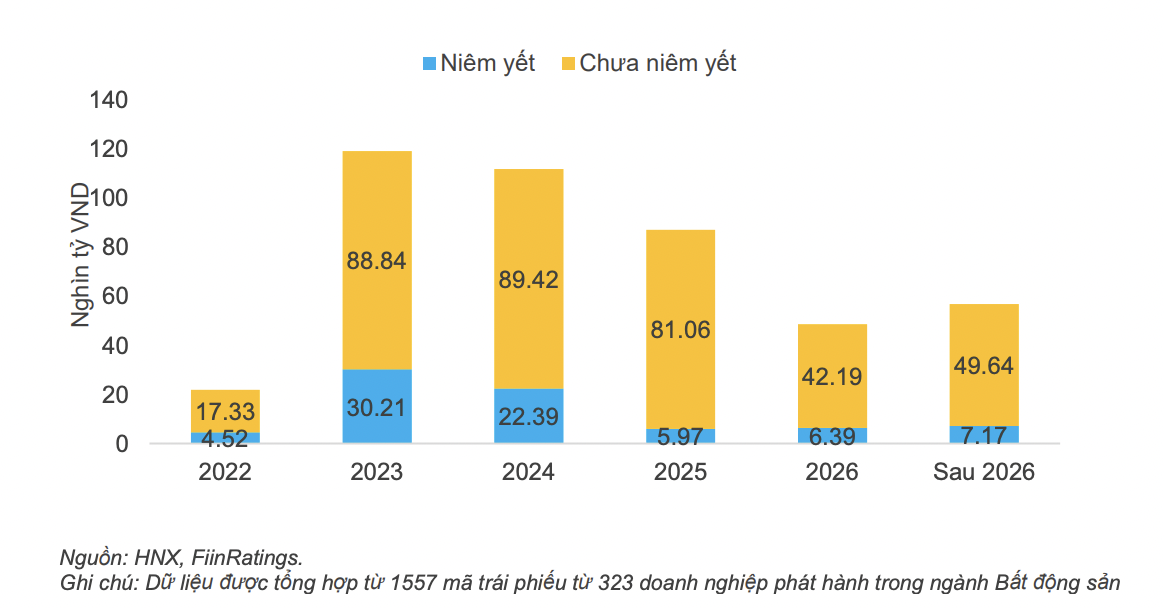

Theo thống kê của FiinRatings, tính đến hết tháng 10, giá trị trái phiếu bất động sản đang lưu hành có quy mô 445.000 tỷ đồng, chiếm gần 34% tổng giá trị trái phiếu riêng lẻ đang lưu hành và chiếm gần 50% tổng giá trị trái phiếu của các tổ chức doanh nghiệp phi tài chính (hơn 896.000 tỷ đồng).

Nhóm phân tích cho rằng, mặc dù hoạt động rút trước hạn của nhà đầu tư và mua lại trái phiếu doanh nghiệp đã phát hành gây không ít khó khăn về dòng tiền cho doanh nghiệp, nhưng điều này cũng đã góp phần giảm đáng kể áp lực từ số dư trái phiếu sẽ đáo hạn còn lại tại thời điểm hiện nay.

Số liệu cập nhật của đơn vị này cho thấy, tổng giá trị trái phiếu bất động sản sẽ đáo hạn sau ngày 15/11/2022 đến ngày 31/12/2022 chỉ còn ở mức 21.850 tỷ đồng. Tuy số dư này không lớn nhưng chiếm đa số bởi các doanh nghiệp chưa niêm yết và hầu như không có thông tin tài chính về tổ chức phát hành. Tới năm 2023, áp lực đáo hạn trái phiếu của các doanh nghiệp bất động sản duy trì ở mức 119.000 tỷ đồng và năm 2024 gần 112.000 tỷ đồng.

Thị trường cũng chứng kiến nhiều hình thức tái cấu trúc nợ khác nhau và được áp dụng ngày càng nhiều bởi các tổ chức phát hành. Một số phương án phổ biến như gia hạn kỳ hạn thanh toán nợ gốc với lãi suất mới, chuyển đổi thành hợp đồng cho vay dài hạn với lãi suất mới, chuyển đổi sang sản phẩm bất động sản.

FiinRatings cho rằng, đây là một dấu hiệu khá tích cực cho vấn đề thanh khoản hiện nay của thị trường bởi biện pháp này giúp giải quyết vấn đề áp lực dòng tiền trả nợ trong ngắn hạn trước làn sóng yêu cầu tất toán trước hạn của trái chủ.

Mặc dù hoạt động phát hành trái phiếu hiện cũng hoàn toàn vắng bóng 2 nhóm phát hành chủ lực là bất động sản và tổ chức tín dụng. Báo cáo của FiinRatings lý giải cả hai ngành này đang gặp các yếu tố bất lợi như môi trường lãi suất tăng cao, những yêu cầu mới của Nghị định 65.

Đáng chú ý, trong bối cảnh phát hành trái phiếu mới gần như đóng băng, nhiều doanh nghiệp gần đây công bố các khoản huy động vốn vay quốc tế. Trong đó, 10 giao dịch được công bố gần đây có tổng giá trị 1.915 tỷ USD.

Các khoản vay trên trăm triệu USD có thể kể đến như của Masan (600 triệu USD), VPBank (500 triệu USD), SeABank (200 triệu USD), Chứng khoán Bản Việt (105 triệu USD), Lộc Trời (100 triệu USD) và Be Group (100 triệu USD).

Điều này cũng cho thấy niềm tin của các tổ chức tài chính nước ngoài vào sự tăng trưởng dài hạn của các doanh nghiệp lớn ở Việt Nam nếu như thông tin và hồ sơ tín dụng rõ ràng. Hoạt động huy động vốn vẫn có thể diễn ra và mức độ rủi ro được phản ánh vào lãi suất. Các khoản vay ngoại tệ cũng đã góp phần giải quyết vấn đề áp lực đáo hạn nợ và nhu cầu tái cơ cấu nợ của một số doanh nghiệp.

Chia sẻ về thị trường trái phiếu với Reatimes, TS. Cấn Văn Lực - Thành viên Hội đồng tư vấn chính sách tài chính tiền tệ quốc gia, chuyên gia Kinh tế trưởng BIDV phân tích: Trong 10 tháng vừa qua, lượng vốn đầu tư nước ngoài (FDI) đăng ký mới trong lĩnh vực bất động sản đạt khoảng 3,9 tỷ USD, chiếm khoản 17% tổng vốn FDI vào Việt Nam. Nhờ hoạt động thương thảo với nhà đầu từ và mua lại trước thời hạn nên áp lực trả nợ trái phiếu doanh nghiệp riêng lẻ đã giảm hơn 9%.

Cho nên, các nhà đầu tư không nên quá hoảng sợ vì thị trường trái phiếu doanh nghiệp Việt Nam sẽ không rơi vào trường hợp vỡ nợ như Evergrande của Trung Quốc. Hơn nữa, khi tham gia phát hành trái phiếu, các doanh nghiệp đều phải đảm bảo được yêu cầu tối thiểu của thị trường và cơ quan quản lý.

Riêng về các doanh nghiệp phát hành trái phiếu không có tài sản đảm bảo, thực hư rủi ro ra sao thì cần kết quả kiểm tra chính xác, các nhà đầu tư không nên quá lo sợ. Đây cũng là cơ hội để các cơ quan quản lý xây dựng kế hoạch, chiến lược phát triển thị trường trái phiếu Việt Nam bài bản, công khai, minh bạch và lành mạnh hơn.

"Tôi cho rằng, để giảm áp lực đảo nợ trái phiếu cuối năm cho các doanh nghiệp bất động sản, Chính phủ và các cơ quan bộ ngành phải sớm giải quyết các vụ việc vi phạm, tiếp tục khơi thông kênh tín dụng ngân hàng, phát hành trái phiếu. Đồng thời, các doanh nghiệp phải xem xét, cơ cấu lại danh mục tài sản, cố gắng hết sức để có dòng tiền trả nợ đúng hạn. Nếu quá khó khăn, doanh nghiệp có thể đàm phán với trái chủ gia hạn, hoặc có thể chấp nhận bán đi một phần tài sản nào đó để thực hiện đúng cam kết, củng cố niềm tin cho các nhà đầu tư", TS. Cấn Văn Lực cho biết.

Thêm tin vui cho các doanh nghiệp và nhà đầu tư trái phiếu là Bộ Tài chính cho biết đang lấy ý kiến về dự thảo Nghị định sửa đổi, bổ sung một số điều Nghị định 65/2022/NĐ-CP ngày 16/9/2022 sửa đổi, bổ sung một số điều của Nghị định 153/2020/NĐ-CP ngày 31/12/2020 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế.

Theo đó, Bộ Tài chính đề xuất giãn thời gian thực hiện trong vòng 1 năm, tức là từ ngày 1/1/2024 sẽ tiếp tục thực hiện quy định về xác định nhà đầu tư chứng khoán chuyên nghiệp tại Nghị định 65/2022/NĐ-CP (quy định nhà đầu tư chứng khoán chuyên nghiệp phải đảm bảo danh mục nắm giữ có giá trị trung bình 2 tỷ đồng tối thiểu trong 180 ngày, không bao gồm tiền đi vay).

Trong dự thảo nghị định sửa đổi, Bộ Tài chính báo cáo thị trường đang gặp khó khăn về thanh khoản. Việc giãn thời gian thực hiện quy định về nhà đầu tư chứng khoán chuyên nghiệp trong vòng 1 năm sẽ giúp thị trường có thêm thời gian điều chỉnh và có thể duy trì cầu đầu tư trái phiếu của nhà đầu tư chứng khoán chuyên nghiệp là cá nhân.

Bộ Tài chính cũng đề xuất giãn thời gian thực hiện 1 năm đối với quy định yêu cầu xếp hạng tín nhiệm bắt buộc tại Nghị định 65/2022/NĐ-CP.

Nghị định 65/2022/NĐ-CP yêu cầu từ 1/1/2023, hồ sơ chào bán trái phiếu của doanh nghiệp phát hành trái phiếu phải có kết quả xếp hạng tín nhiệm, được áp dụng với những doanh nghiệp có tổng giá trị trái phiếu huy động trong 12 tháng lớn hơn 500 tỷ đồng và lớn hơn 50% vốn chủ sở hữu hoặc tổng dư nợ trái phiếu lớn hơn 100% vốn chủ sở hữu.

Bộ Tài chính lý giải trong bối cảnh huy động vốn khó khăn, trường hợp doanh nghiệp phải thực hiện xếp hạng tín nhiệm sẽ mất một thời gian đáng kể và tăng thêm chi phí phát hành.

Do đó, Bộ Tài chính đề xuất hoãn thực hiện quy định về yêu cầu bắt buộc xếp hạng tín nhiệm trong vòng 1 năm, từ ngày 1/1/2024 sẽ thực hiện thay vì từ 1/1/2023 như quy định tại Nghị định 65/2022/NĐ-CP. Đối với trái phiếu chào bán ra công chúng, doanh nghiệp phát hành vẫn phải xếp hạng tín nhiệm từ đầu năm sau.

Ngày 14/12/2022, Thủ tướng Phạm Minh Chính đã ký Công điện 1164/CĐ-TTg về tháo gỡ khó khăn cho thị trường bất động sản và phát triển nhà ở, trong đó giao trách nhiệm cho các bộ, ngành và các tỉnh, thành phố trực thuộc Trung ương, các doanh nghiệp, người dân khẩn trương triển khai các giải pháp, chung sức, đồng lòng tháo gỡ khó khăn, thúc đẩy thị trường bất động sản phát triển hiệu quả, an toàn, lành mạnh, bền vững.

Giải pháp giảm áp lực đáo hạn trái phiếu

Theo chia sẻ của giới chuyên gia, hiện nhiều doanh nghiệp đang đưa ra các giải pháp để xử lý: Một là mua lại trái phiếu trước hạn. Tuy nhiên, giải pháp này có thể khiến doanh nghiệp gánh thêm khó khăn, không còn vốn để phát triển dự án.

Giải pháp thứ hai là doanh nghiệp đàm phán với các trái chủ xin gia hạn thời hạn thanh toán trái phiếu. Doanh nghiệp có thể phải trả mức lãi suất cao hơn khi đề xuất kéo dài thời gian thanh toán, mặc dù vậy phía nhà đầu tư cũng có thể gặp rủi ro, nhất là đối với các dự án chưa hoàn thành pháp lý hoặc doanh nghiệp có năng lực tài chính thấp, không tìm được dòng vốn luân chuyển.

Giải pháp thứ ba là hoán đổi trái phiếu sang các sản phẩm bất động sản, doanh nghiệp phải chấp nhận hạ giá các sản phẩm để trái chủ đồng ý với phương án này. Tuy nhiên, thực tế thì giải pháp này cũng không dễ thực hiện vì phụ thuộc vào nhu cầu của từng trái chủ.

Bàn về giải pháp để giải tỏa áp lực trái phiếu đáo hạn, trong khi nguồn lực tài chính còn hạn chế, TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng cho rằng, điều đầu tiên các nhà phát hành nên làm là ngồi lại với các trái chủ và thông báo tình trạng thực tế của doanh nghiệp. Kế đến là phải thương lượng về kế hoạch tái cơ cấu doanh nghiệp, kế hoạch trả nợ và tăng quyền lợi cho các trái chủ. Tiếp đó, doanh nghiệp nên thương lượng để nhờ ngân hàng bảo lãnh, dù cửa này rất hẹp.

TS. Nguyễn Trí Hiếu nói: “Đối với những doanh nghiệp có thể trả một phần nợ trái phiếu trước hạn hoặc có tài sản đảm bảo là cổ phiếu thì nên để các trái chủ chuyển đổi trái phiếu thành cổ phiếu doanh nghiệp. Ngoài ra, các nhà phát hành có thể bán lại tài sản cho các trái chủ với mức chiết khấu sâu (Thanh toán bằng hiện vật - Payment in Kind).

Về lâu dài, nếu các giải pháp trên vẫn không xử lý được, Chính phủ có thể thực hiện chương trình hoãn nợ (Credit Moratorium) trong 1 năm cho tất cả các nhà phát hành đúng luật. Doanh nghiệp nào phát hành sai luật sẽ không được áp dụng. Trong chương trình “Credit Moratorium”, các trái chủ không được yêu cầu trả nợ hoặc kiện nhà phát hành. Trong thời gian đó, Ngân hàng Nhà nước cần có chương trình cho vay đặc biệt để các nhà phát hành phục hồi kinh doanh, có nguồn lực trả nợ cho các trái chủ”.

Đồng thời, TS. Nguyễn Trí Hiếu cũng đồng tình với việc phải xử lý dứt điểm các sai phạm trên thị trường trái phiếu doanh nghiệp bởi điều này giúp thị trường tài chính hoạt động minh bạch, bền vững và nâng tầm, thu hút thêm được nhiều nhà đầu tư nước ngoài.

Theo tìm hiểu của phóng viên, một số doanh nghiệp cũng đang tính toán lại các phương án xử lý khi đến hạn nhằm đối phó khó khăn trước mắt, nhất là nhanh chóng đưa ra giải pháp theo khuyến nghị của Bộ Tài chính.

Có doanh nghiệp bất động sản hàng đầu tại TP.HCM đề xuất các hướng xử lý trái phiếu đến hạn nhằm đảm bảo quyền lợi cho trái chủ như hợp tác kinh doanh, gia hạn thanh toán hay chuyển đổi sang bất động sản với nhiều ưu đãi tốt hơn trước. Trái chủ có thể chuyển đổi giá trị trái phiếu để đặt mua các bất động sản và được chuyển nhượng tài sản hoặc được cam kết mua lại 120% giá chuyển nhượng sau 24 tháng.

Một phương án khác là gia hạn lô trái phiếu thêm sau 24 tháng với mức lãi suất cộng thêm +1,5% trên lãi suất hợp đồng trước đó. Hoặc có thể tham gia hợp tác đầu tư với mức lãi suất 12%/năm, được hưởng các chính sách ưu đãi khi muốn chuyển đổi sang các sản phẩm bất động sản.

Một số doanh nghiệp tại thị trường phía Bắc cũng đề xuất phương án gia hạn thêm 12 tháng với lãi suất cộng thêm 2%, hoặc có thể chuyển đổi sang mua ngay bất động sản với giá chiết khấu 20 - 50% và cam kết mua lại đến 115% tài sản.

Chính sách chuyển đổi sang bất động sản có chiết khấu cao cũng đang được nhiều môi giới kinh doanh giới thiệu đến trái chủ, đây là một trong những cách xử lý “chịu đau” mà nhiều doanh nghiệp buộc thực hiện trong bối cảnh khó khăn.

Nguồn: https://reatimes.vn/ap-luc-dao-han-trai-phieu-doanh-nghiep-giam-dan-20201224000016269.html

09:03, 01/12/2022

13:45, 28/11/2022

09:27, 25/11/2022

13:30, 20/11/2022