Nỗi buồn bảo hiểm (1): Tăng trưởng trên... giấy tờ?

Cập nhật lúc: 08/11/2018, 06:30

Cập nhật lúc: 08/11/2018, 06:30

Không phải đâu xa lạ, đây chính là câu hỏi mà tổng giám đốc một doanh nghiệp bảo hiểm đã đặt ra. Vị này băn khoăn: “Tại sao các công ty bảo hiểm nhân thọ vẫn chỉ cạnh tranh nhau trong 8% này mà không chịu vượt ra ngoài giới hạn?”.

Nhưng điều đáng bàn hơn là các chỉ số của doanh nghiệp bảo hiểm qua các năm vẫn luôn tăng trưởng trong khi quy mô khách hàng dường như không hề tăng.

Thị trường bảo hiểm hiện nay có 63 doanh nghiệp kinh doanh bảo hiểm, trong đó có 30 doanh nghiệp bảo hiểm phi nhân thọ, 18 doanh nghiệp bảo hiểm nhân thọ, 2 doanh nghiệp tái bảo hiểm và 13 doanh nghiệp môi giới bảo hiểm cùng 1 chi nhánh doanh nghiệp bảo hiểm phi nhân thọ nước ngoài.

Hoạt động kinh doanh bảo hiểm của doanh nghiệp qua các năm đều được đánh giá tăng trưởng tích cực, đặc biệt là bảo hiểm nhân thọ với mức tăng đều ở cả thị phần và doanh thu.

Theo báo cáo của Cục quản lý giám sát bảo hiểm (Bộ Tài chính), trong quý III/2018, hoạt động kinh doanh bảo hiểm tiếp tục đạt mức tăng trưởng cao, ước tính tăng 18% so với cùng kỳ năm trước, trong đó doanh thu phí bảo hiểm lĩnh vực bảo hiểm nhân thọ tăng 20%.

6 tháng đầu năm 2018, tổng doanh thu phí bảo hiểm khai thác mới ước đạt 12.839 tỷ đồng tăng 31,55% so với cùng kỳ năm trước.

Thị phần doanh thu phí bảo hiểm khai thác mới như sau: Bảo Việt Nhân thọ (18,86%), Daiichi (17,46%), Prudential (16,53%), Manulife (14,74%), AIA (10,08%), Generali (3,86%), Chubb (3,77%), MB Ageas (3,09%), Hanwha (2,77%), Aviva (2,01%), FWD (1,72%) và Cathay 1,11%. Các doanh nghiệp còn lại chiếm thị phần nhỏ.

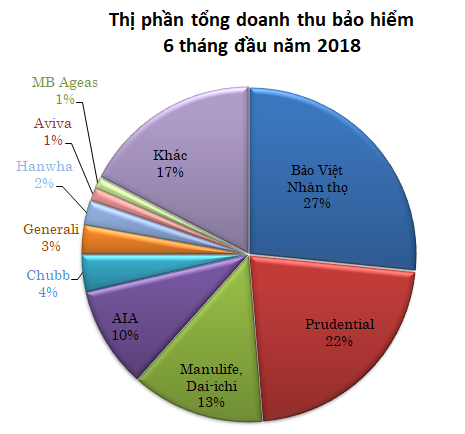

Thị phần tổng doanh thu phí bảo hiểm cụ thể như sau: Bảo Việt Nhân thọ (26,6%), Prudential (22,1%), Manulife và Dai-ichi (12,9%), AIA (9,8%), Chubb (3,6%), Generali (2,8%), Hanwha (2,4%), Aviva (1,3%), MB Ageas (1,1%). Các doanh nghiệp còn lại chiếm thị phần nhỏ dưới 1%.

Theo một số chuyên gia thì bảo hiểm nhân thọ vẫn còn nhiều dư địa, không chỉ ở kênh truyền thống mà hoạt động khai thác bảo hiểm qua kênh ngân hàng (Bancassurance) cũng đang rất mới và nhiều tiềm năng khai thác. Việc hợp tác giữa doanh nghiệp bảo hiểm với các ngân hàng lớn được dự báo sẽ thúc đẩy và tác động không nhỏ tới thị phần bảo hiểm. Thời gian qua, đã có nhiều cuộc "kết duyên" giữa bảo hiểm và ngân hàng, có thể kể đến hợp tác của Prudential với VIB, Dai-ichi với Sacombank, SHB, Manulife với Techcombank, Bảo hiểm Bảo Việt với OCB,...

Dư địa còn nhiều, và với kênh phân phối mới, thị phần dự báo sẽ có nhiều thay đổi khi mà những chàng "lính mới" như Generali, Hanwhalife hay Sunlife… cũng đang liên tục phát triển mạng lưới, thay đổi cách thức tiếp cận người tiêu dùng, đặt mục tiêu mở rộng thị phần để chen chân vào Top 5.

Những con số tăng trưởng của bảo hiểm nhân thọ qua các năm là một tín hiệu tốt cho thị trường, chứng tỏ số người dân ý thức về lợi ích của bảo hiểm và mua bảo hiểm đã gia tăng.

Tuy nhiên, để chính đại diện của các doanh nghiệp bảo hiểm phải đặt ra câu hỏi vì sao số người tham gia bảo hiểm tại Việt Nam vẫn chỉ loanh quanh 8% dân số thì cần phải nhìn nhận lại sự tăng trưởng của bảo hiểm. Là con số ảo hay những hợp đồng bảo hiểm ngắn hạn?

Theo một báo cáo của Cục Quản lý giám sát bảo hiểm, số lượng khách hàng tìm đến bảo hiểm nhân thọ đang ngày càng tăng do nhu cầu đầu tư, phòng ngừa rủi ro tăng. Tuy nhiên, tỷ lệ duy trì các hợp đồng bảo hiểm lại thường rất thấp.

Con số thống kê năm 2016 cho hay, tổng doanh thu phí bảo hiểm nhân thọ của các công ty bảo hiểm ước đạt gần 50.000 tỷ đồng, tăng trưởng 30% so với năm 2015. Trong đó, doanh thu khai thác mới ước đạt gần 17.000 tỷ đồng, tăng trưởng hơn 26% so với cùng kỳ năm 2015.

Nhưng điều đáng nói là tỷ lệ duy trì hợp đồng lại ở mức thấp, rất nhiều hợp đồng bảo hiểm bị khách hàng hủy bỏ. Tính riêng năm 2014, đã có tổng cộng 436.749 hợp đồng bị hủy bỏ. Và từ đó đến nay, trong báo cáo thống kê, Bộ Tài chính không còn công bố số lượng hợp đồng bảo hiểm bị hủy bỏ.

9 tháng đầu năm 2018, tổng số tiền chi trả quyền lợi bảo hiểm nhân thọ (bao gồm cả chi trả giá trị hoàn lại, chi đáo hạn, sự kiện bảo hiểm) ước đạt 11.700 tỷ đồng, trong khi đó, doanh thu phí bảo hiểm nhân thọ ước đạt 59.860 tỷ đồng.

Như vậy, tiền chi trả quyền lợi bảo hiểm chỉ tương đương khoảng 19,5% tổng doanh thu phí bảo hiểm nhân thọ của các doanh nghiệp này.

Có thể nói thị trường bảo hiểm Việt Nam đang là một bức tranh với nhiều gam màu sáng cho cả doanh nghiệp và người tiêu dùng. Sự gia tăng về số lượng doanh nghiệp sẽ thúc đẩy tính cạnh tranh và thay đổi tích cực về chất lượng dịch vụ bảo hiểm, qua đó, người tiêu dùng sẽ được hưởng lợi.

Trên lý thuyết là vậy, nhưng thực tế, dù nằm trong nhóm những quốc gia có số người bị tai nạn lao động và bệnh nghề nghiệp cao, nhưng tỷ lệ người dân tham gia bảo hiểm của Việt Nam lại thuộc mức thấp. Trong khi tỷ lệ người dân tham gia bảo hiểm, nhất là bảo hiểm nhân thọ ở các nước phát triển là khoảng 90% thì con số này ở Việt Nam là 8%.

Theo ông Ngô Trung Dũng - Phó Tổng thư ký phụ trách Hiệp hội Bảo hiểm Việt Nam, nguyên nhân của việc người dân không mặn mà tham gia bảo hiểm một phần là do họ có những hiểu biết đầy đủ và cần thiết về bảo hiểm nhân thọ, đặc biệt là khu vực nông thôn. Bên cạnh đó, công tác tuyên truyền về bảo hiểm nhân thọ cũng chưa được rộng rãi, thường xuyên và liên tục, dẫn đến việc cung - cầu chưa gặp nhau.

Đó là câu chuyện tại khu vực nông thôn, khi mà hoạt động cung cấp thông tin bảo hiểm chưa đủ chuẩn xác. Còn tại các thành phố lớn, bảo hiểm lại như một từ khóa đầy nhạy cảm khi nó luôn gắn liền với cụm từ "lừa đảo, gian dối, không thanh toán bảo hiểm,...".

Từ các doanh nghiệp bảo hiểm đã có mặt lâu trên thị trường như Prudential, Manulife, AIA... cho đến những cái tên mới như Hanwha Life đều đã có lần khiến khách hàng và thị trường một phen xôn xao vì bị "lừa đảo".

Có lẽ bởi thế mà nhóm khách hàng của bảo hiểm nhân thọ vẫn mãi xoay quanh số ít phần trăm dân số đã tham gia, còn để mở rộng, sẽ là rất khó với cả khách hàng và doanh nghiệp khi mà những thông tin "đồn đại" nhưng lại có thật về hoạt động của nhiều doanh nghiệp bảo hiểm vẫn luôn nóng từng ngày, từng giờ.

02:00, 30/10/2018

10:42, 06/05/2018

21:14, 15/01/2018